Photo Brooke Lark via Unsplash

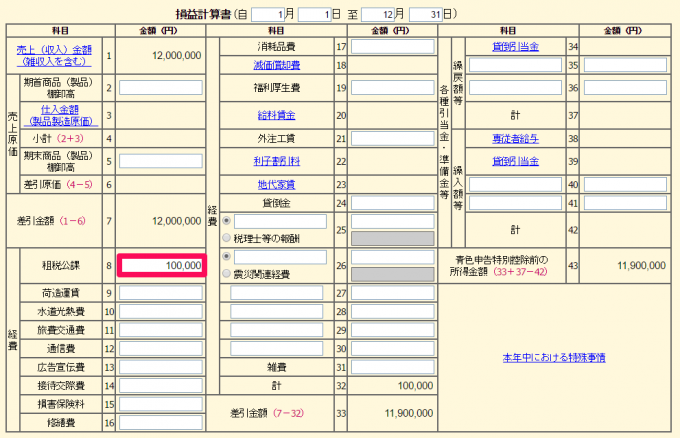

青色申告決算書における「租税公課」の入力方法を紹介します。

租税公課の入力方法

経費として「租税公課」に仕訳した金額の合計を、「租税公課」の欄に入力します。

租税公課とは

租税公課には以下の様なものが該当します。

- 事業税、固定資産税、自動車税、不動産取得税、登録免許税、印紙税などの税金

- 商工会議所、商工会、協同組合、同業者組合、商店会などの会費、組合費又は賦課金

租税公課については、下記の点に注意が必要です。

- 所得税及び復興特別所得税、相続税、住民税、国税の延滞税・加算税、地方税の延滞金・加算金、罰金、科料、過料などは、必要経費になりません。

- 納期が翌年2月である固定資産税の第4期分も、その年分の未払経費として必要経費となりますが、翌年分の必要経費にしても差し支えありません。

- 商店街や組合、協会などの負担金でも、例えば、アーケードやすずらん灯、会館などの共同的施設の負担金のようなものは、繰延資産となり、その年分の期間に対応する償却費が必要経費になります。

- 消費税の課税事業者が、消費税及び地方消費税(以下「消費税等」といいます。)の経理処理を税込経理方式によっている場合の消費税等の納付税額は、消費税等の申告時に必要経費(租税公課)にするのが原則ですが、その年分の未払金に計上してその未払金に計上した金額を必要経費にしても差し支えありません。

- 前年分の所得税及び復興特別所得税を延納した場合の利子税は、次の算式で計算した金額が必要経費になります。

納付した利子税額 × 前年分の「事業所得・不動産貸付業の所得・山林業の所得の金額(黒字の金額)」 ÷ 前年分の各種所得の金額(黒字の金額)の合計額(給与所得と退職所得を覗きます。)

※「各種所得の金額(黒字の金額)の合計額」を計算する場合、総合課税の長期譲渡所得と一時所得については、それぞれの特別控除を控除した後の2分の1の金額、分離課税の譲渡所得については、特別控除額を控除した後の金額によります。

※「各種所得の金額(黒字の金額)の合計額」を計算する場合、総合課税の長期譲渡所得と一時所得については、それぞれの特別控除を控除した後の2分の1の金額、分離課税の譲渡所得については、特別控除額を控除した後の金額によります。